Neutralidade e complexidade do sistema tributário federal

O TCU realizou auditoria, com o objetivo de avaliar os aspectos de neutralidade e complexidade do Sistema Tributário Federal, de modo a permitir o exame abrangente da tributação sobre o consumo, cuja responsabilidade é dos três níveis de governo, com impactos importantes em toda a cadeia produtiva e na atração de investimentos.

O que o TCU encontrou?

Por meio dessa ação de controle, o TCU observou os seguintes problemas:

- O modelo de tributação federal sobre o consumo não é neutro: esse aspecto foi constatado pelo elevado volume de renúncias tributárias, pela baixa transparência em relação aos valores e aos resultados alcançados pelos benefícios fiscais, pela ausência de tratamento isonômico entre setores econômicos e pela falta de paridade na cadeia de circulação de bens. A ausência de neutralidade gera distorções nas decisões econômicas.

- A complexidade da tributação sobre o consumo no Brasil gera elevados custos para as empresas e para a fiscalização: a constatação deu-se pela elevada quantidade de normas sobre obrigações principais, somada aos diversos dispositivos a respeito de obrigações acessórias e aos incipientes instrumentos, para dar transparência ao sistema, e pela análise de indicadores sobre o pagamento e o contencioso referente a esses tributos.

- Dificuldade de aprovação de reformas que simplifiquem a tributação sobre o consumo: os principais motivos que dificultam a aprovação de reformas que simplifiquem a tributação sobre o consumo foram analisados, assim como as principais propostas legislativas atualmente em tramitação. Paralelamente, foram identificados mecanismos que viabilizariam a implantação de um imposto sobre o valor agregado no Brasil, como a nota fiscal eletrônica e o governo digital.

Ao consolidar as informações fornecidas pelos órgãos participantes da auditoria coordenada, a fim de estender o exame aos níveis estaduais e municipal, foram encontrados os seguintes problemas:

- O modelo de tributação (estadual e municipal) sobre o consumo não é neutro: assim como na esfera federal, o elevado volume de renúncias tributárias, a baixa transparência em relação aos valores e aos resultados alcançados pelos benefícios fiscais e a ausência de tratamento isonômico entre setores econômicos apontaram a existência do mesmo problema nos estados e nos municípios.

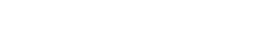

Gráfico 1 - A atuação do Confaz é suficiente no combate à guerra fiscal nesse estado?

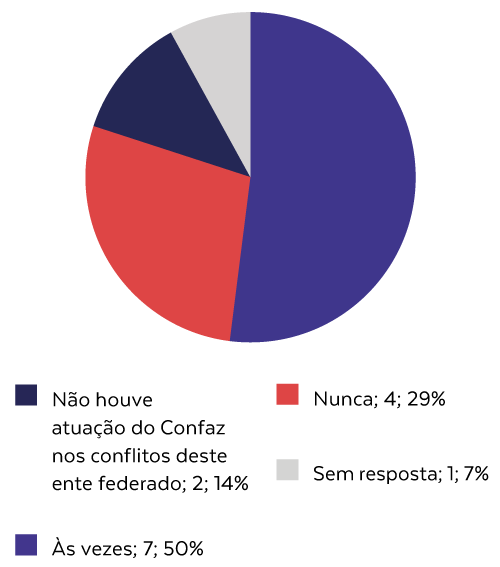

Gráfico 2 - A atuação do Confaz é suficiente no combate à guerra fiscal nessa capital?

- A atuação do Confaz tem efetividade limitada no combate à guerra fiscal: verificou-se que a baixa estruturação das informações no Portal Nacional da Transparência Tributária (PNTT) e a falta de transparência aos incentivos e aos benefícios fiscais concedidos pelos estados e pelo Distrito Federal tornam complexo e inefetivo o controle instituído. Nos conflitos experienciados pelos entes federados, a percepção da pesquisa é a de que há espaço para melhoria.

- A complexidade da tributação sobre o consumo no Brasil gera elevados custos para as empresas e a fiscalização: assim como no ente federal, as normas estaduais e municipais da tributação sobre o consumo padecem de clareza e simplicidade. O atual modelo brasileiro é caracterizado pela coexistência de cinco tributos (PIS e Cofins sobre o faturamento, além de IPI, ICMS e ISS) e por uma quantidade significativa de legislações editadas pelos vários entes federativos (União, 26 estados, Distrito Federal e 5.568 municípios).

Por que esses achados são relevantes?

A soma do total arrecadado e do total de renúncias de receitas dos tributos sobre o consumo na amostra analisada, entre 2015 e 2020, correspondeu ao montante de R$ 4,7 trilhões. Eventuais melhorias advindas dessa auditoria podem gerar impactos importantes em toda a cadeia produtiva, na atração de investimentos e no aperfeiçoamento do ambiente de negócios do país, contribuindo, assim, para o desenvolvimento econômico.

Destaca-se que a auditoria está alinhada aos objetivos do Plano Estratégico TCU 2025, de números 22 e 55, que apontam, respectivamente, que o TCU deverá “contribuir para o aumento da produtividade e da competitividade nacional” e “contribuir para o aperfeiçoamento do sistema tributário”.

O que precisa ser feito?

A tributação sobre o consumo deve ser neutra, colaborando para a eficiência e minimizando custos de conformidade e administrativos, e suas regras devem ser claras e simples de entender. Para tanto, é necessário:

- uniformizar a caracterização das renúncias tributárias e da metodologia para sua apuração;

- simplificar a tributação sobre o consumo;

- unificar a base de incidência e reduzir a quantidade de alíquotas dos tributos sobre o consumo, de modo a diminuir a fragmentação setorial, o quantitativo de alíquotas, as hipóteses de não creditamento e os regimes especiais de tributação, assim como promover o tratamento isonômico entre os setores;

- reduzir a complexidade da apuração de créditos dos tributos sobre o consumo e eliminar os entraves ao ressarcimento financeiro desses créditos;

- implementar medidas para promoção do compliance dos tributos (conformidade cooperativa);

- implantar a Nota Fiscal Eletrônica para todos os tributos sobre o consumo, integrada nos três níveis da federação, e aderir ao governo digital (todos os entes federados);

- dotar o Confaz dos recursos necessários para avançar na integração dos fiscos federal, estaduais e municipais, com ênfase na promoção da transparência tributária (artigo 198, §3, inciso IV do CTN).

Decisões recentes

Processo TC 042.934/2021-4 , de relatoria do ministro Aroldo Cedraz.