Conformidade financeira e orçamentária

Lei de Responsabilidade Fiscal (LRF) – Parte II

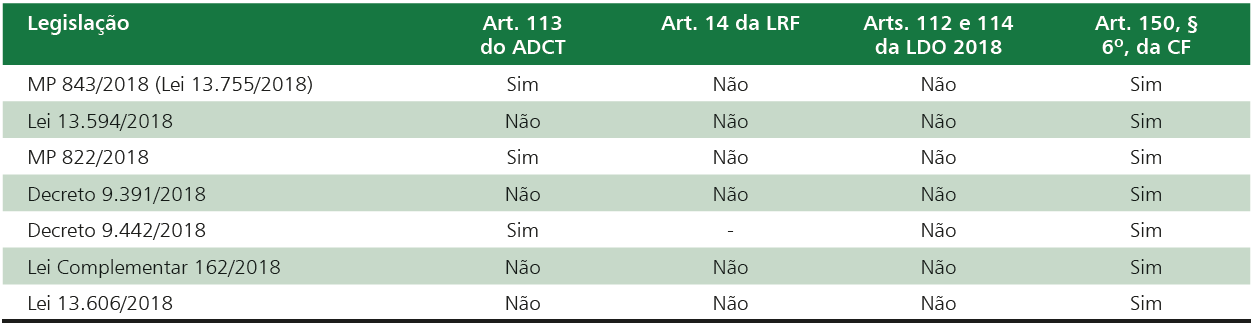

Requisitos para instituição de benefícios tributários

O art. 150, § 6º, da Constituição federal exige que os benefícios tributários sejam concedidos por lei específica que regule exclusivamente a matéria ou o respectivo tributo. O art. 14 da LRF estabelece que a concessão ou ampliação do benefício tributário deve estar acompanhada de estimativa do impacto orçamentário-financeiro no exercício em que deva iniciar sua vigência e nos dois seguintes, atender ao disposto na Lei de Diretrizes Orçamentárias (LDO) e a uma das seguintes condições: demonstração de que a renúncia foi considerada na estimativa de receita orçamentária e de que não afetará as metas fiscais previstas na LDO ou, alternativamente, estar acompanhada de medidas de compensação por meio do aumento de receita.

Além disso, a LDO 2018 dispôs sobre os requisitos a serem observados no âmbito das proposições legislativas que concedam ou ampliem renúncias de receitas, a saber: a estimativa dos efeitos no exercício que entrar em vigor e nos dois subsequentes; demonstração da memória de cálculo e correspondente compensação, se for o caso; consignação de objetivo; vigência máxima do benefício concedido de cinco anos e estimativa do impacto orçamentário-financeiro sobre as transferências aos entes federativos (arts. 112 e 114).

Ainda, o art. 113 do Ato das Disposições Constitucionais Transitórias (ADCT) determina que a proposição legislativa que crie ou altere renúncia de receita deverá ser acompanhada da estimativa do seu impacto orçamentário e financeiro.

Assim, o Tribunal avaliou a conformidade da instituição de benefícios tributários em 2018 à luz dos dispositivos mencionados, conforme demonstrado na tabela a seguir.

Atendimento aos requisitos para instituição das renúncias de receitas tributárias – 2018

Considerando o descumprimento das exigências dos dispositivos que regem a matéria, o Tribunal registrou essa irregularidade no parecer prévio sobre as contas do Presidente da República relativas ao exercício de 2018 e emitiu alerta ao Poder Executivo.

Ações para recuperação de créditos

Um dos aspectos importantes da gestão fiscal da receita evidenciado na prestação de contas do Presidente da República é o conjunto de ações voltadas à recuperação de créditos nas instâncias administrativa e judicial, em observância ao art. 58 da LRF.

Ao final de 2018, o montante de créditos ainda não recuperados pela União alcançou R$ 3,8 trilhões, compreendendo: R$ 202,3 bilhões em créditos parcelados não inscritos em dívida ativa; R$ 2,2 trilhões em créditos inscritos em dívida ativa; e R$ 1,4 trilhão em créditos com exigibilidade suspensa. O total de créditos a recuperar equivale a 56,2% do Produto Interno Bruto (PIB) e representa um crescimento de 8% em relação ao exercício anterior.

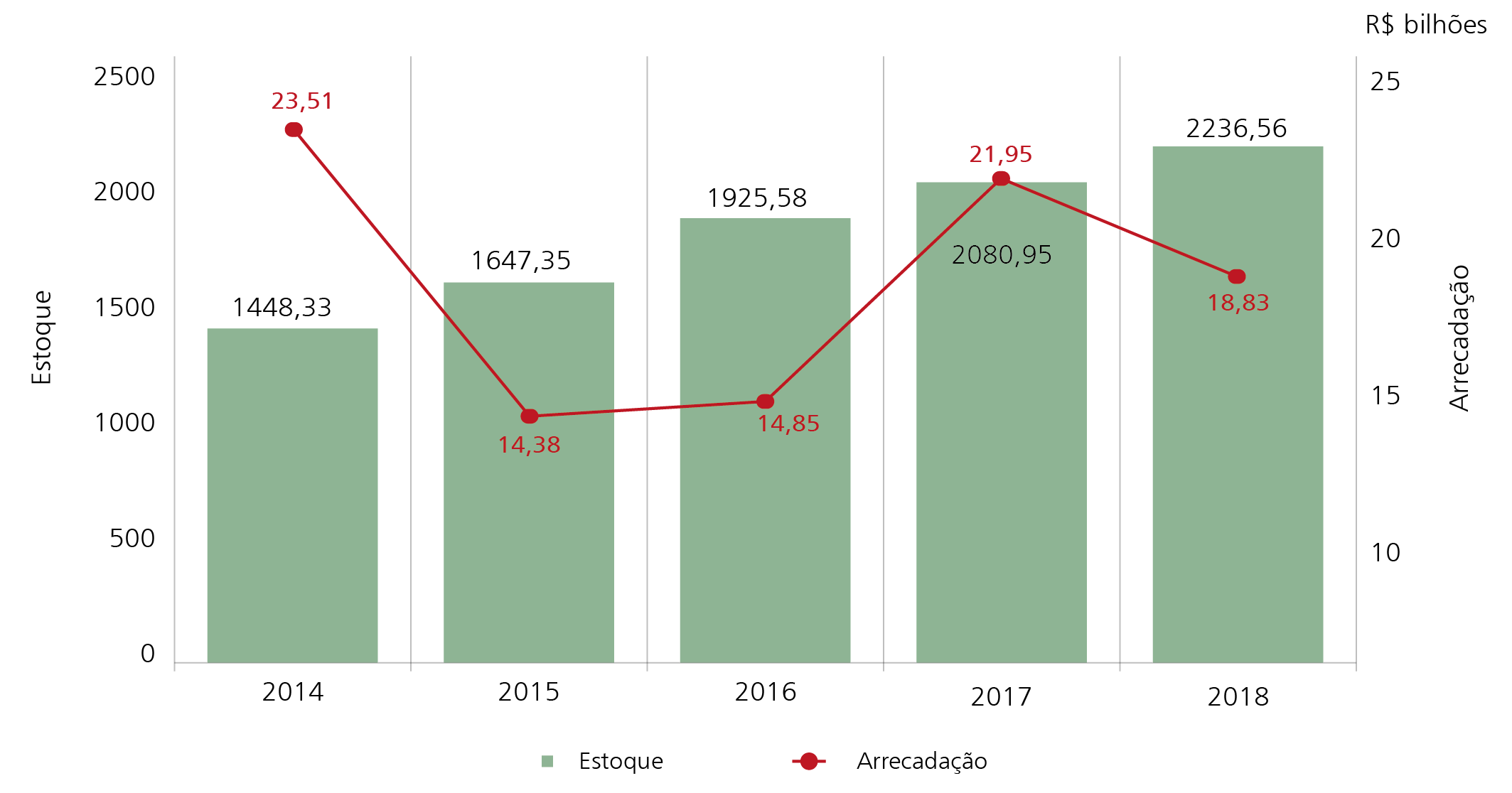

O estoque de créditos inscritos na dívida ativa (parcela mais relevante dos créditos a recuperar) teve crescimento de 7,5% em 2018, ao passo que a arrecadação desses créditos atingiu R$ 18,83 bilhões, equivalente a 0,84% do estoque, o que evidencia uma reduzida capacidade de recuperação. Sob o aspecto fiscal, essa arrecadação teve baixa representatividade (1,3%) no montante das receitas primárias totais de 2018.

Ao longo dos últimos exercícios, tem-se verificado um aumento do estoque e uma oscilação da arrecadação da dívida ativa, conforme demonstrado no gráfico seguinte.

Evolução do estoque e da arrecadação da dívida ativa da União – 2014 a 2018

A redução da capacidade de realização dos créditos inscritos na dívida ativa da União, observada em 2018, decorre da redução da arrecadação dos débitos referentes a programas de parcelamento instituídos em 2017. Com o propósito de estimular o contribuinte a quitar suas obrigações tributárias, mediante condições diferenciadas para pagamento, e, por consequência, promover o incremento da arrecadação, os parcelamentos especiais oferecem longos prazos de pagamento e, em alguns casos, abatimentos de até 100% de multas, juros e encargos. No Brasil, até dezembro de 2017, foram criados, cerca de, 40 parcelamentos especiais.

Com efeito, os parcelamentos editados em 2017 exigem o pagamento de parcela significativa do débito consolidado. Isso resulta num súbito incremento da arrecadação durante o período de adesão, que tende a diminuir nos períodos subsequentes, quer pelas regras e condições dos programas, quer pela inadimplência contumaz dos contribuintes.

De fato, os parcelamentos foram o principal fator de crescimento da arrecadação da dívida em 2017. Esses programas, no entanto, por exigirem do contribuinte aporte significativo na adesão e parcelas menores nos períodos subsequentes, além de apresentarem um alto índice de exclusão por inadimplemento ou descumprimento de suas regras, reduziram sua participação na arrecadação da dívida em 2018, deixando uma incerteza quanto à recuperação do grau de realização da dívida ativa nos próximos períodos.