AUDITORIA INTEGRADA SOBRE OS PROGRAMAS EMERGENCIAIS DE ACESSO A CRÉDITO

O QUE O TCU FISCALIZOU

O TCU avaliou a implementação e os resultados dos programas de acesso a crédito criados pelo governo federal em 2020, em resposta à crise econômica decorrente da pandemia da Covid-19. Os programas foram instituídos com o objetivo de facilitar o acesso a crédito e preservar agentes econômicos, contribuindo para a manutenção do emprego e da renda dos trabalhadores.

Em decorrência do contexto emergencial, as políticas foram desenhadas e implementadas em um curto período, aumentando os riscos relativos à formulação, à estruturação dos mecanismos de gestão e ao alcance dos resultados almejados.

A fiscalização analisou, então, aspectos relacionados à implementação dos programas, mais especificamente: desenho e institucionalização (público-alvo, atribuições dos órgãos responsáveis e objetivos, indicadores e metas); governança e gestão (gestão de riscos e controles internos, controles associados às condicionantes dos programas e gestão de monitoramento e avaliação). Os programas também foram avaliados em termos de resultados quanto ao alcance e à efetividade1.

Com relação à implementação e ao alcance, foram avaliados o Programa Emergencial de Suporte a Empregos (Pese); o Programa Emergencial de Acesso a Crédito na modalidade de garantia (Peac-FGI) e o Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte (Pronampe). Já a avaliação de resultados, com foco na efetividade dos programas, englobou também o Fundo de Aval às Micro e Pequenas Empresas (Fampe-Sebrae).

1 A avaliação de impacto dos programas foi tratada no TC 038.168/2021-9.

O QUE O TCU ENCONTROU

Desenho e institucionalização:

A auditoria avaliou se o público-alvo das intervenções foi devidamente identificado; se os atos que instituíram os programas definiram a atuação dos diversos órgãos envolvidos; e se os programas possuíam objetivos claros e logicamente coerentes, indicadores e metas objetivas de entrega de produtos e de alcance de resultados.

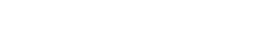

Público-alvo: Constatou-se que o público-alvo dos programas foi identificado nos atos que os instituíram (Quadro 1). No entanto, o Ministério da Economia (ME) não apresentou estudos que permitissem identificar qual a distribuição geográfica e a estimativa da quantidade de empresas e profissionais liberais a serem atendidos. Verificou-se, ainda, a ocorrência de sobreposição nas intervenções, isto é, agentes econômicos receberam crédito de mais de um programa.

Objetivos, indicadores e metas: A preservação dos agentes econômicos e a manutenção dos empregos estavam entre os objetivos-chave dos programas. No entanto, não houve o estabelecimento de indicadores e metas objetivas de entrega de produtos e de alcance de resultados, que permitissem monitorar o desempenho dos programas.

Governança e gestão:

Constatou-se que não houve uma atuação efetiva do ME para estruturar mecanismos de gestão de riscos e controles internos, monitoramento e avaliação dos programas. Relativamente ao Pese e ao Pronampe, verificou-se a ausência de controles específicos quanto ao atendimento de regras e condicionantes que deveriam ser cumpridas pelo público-alvo no tocante à preservação de empregos.

Detectaram-se indícios de redução no quantitativo de empregados em empresas que firmaram operações de crédito garantidas pelo Pronampe, em afronta ao art. 2º, §3º, da Lei 13.999/2020. Os indícios foram apurados em cruzamento de dados que utilizou registros das operações firmadas e do Cadastro Geral de Empregados e Desempregados (Caged).

Quadro 1 – Programas de Crédito: identificação do público-alvo

Resultados (alcance2)

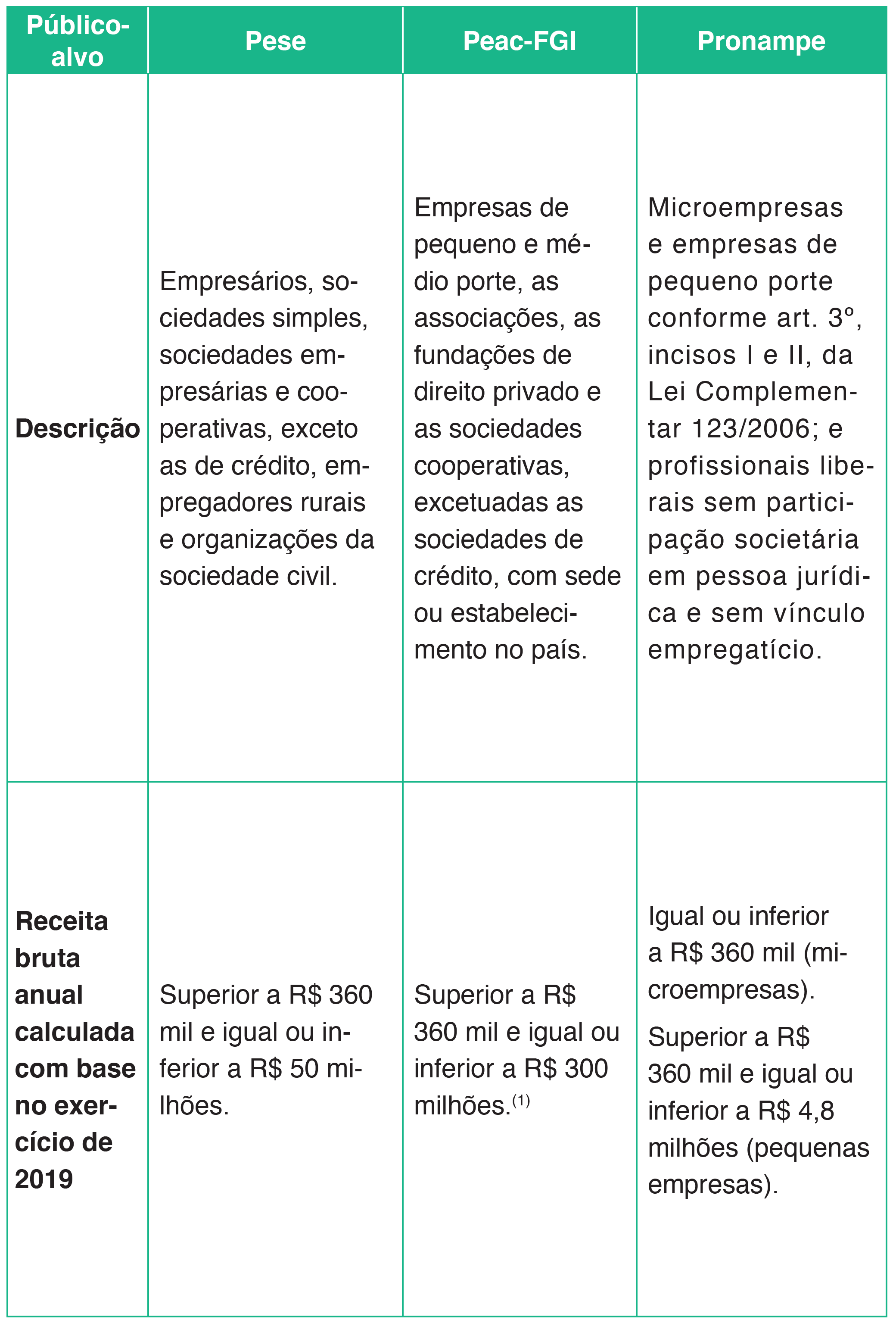

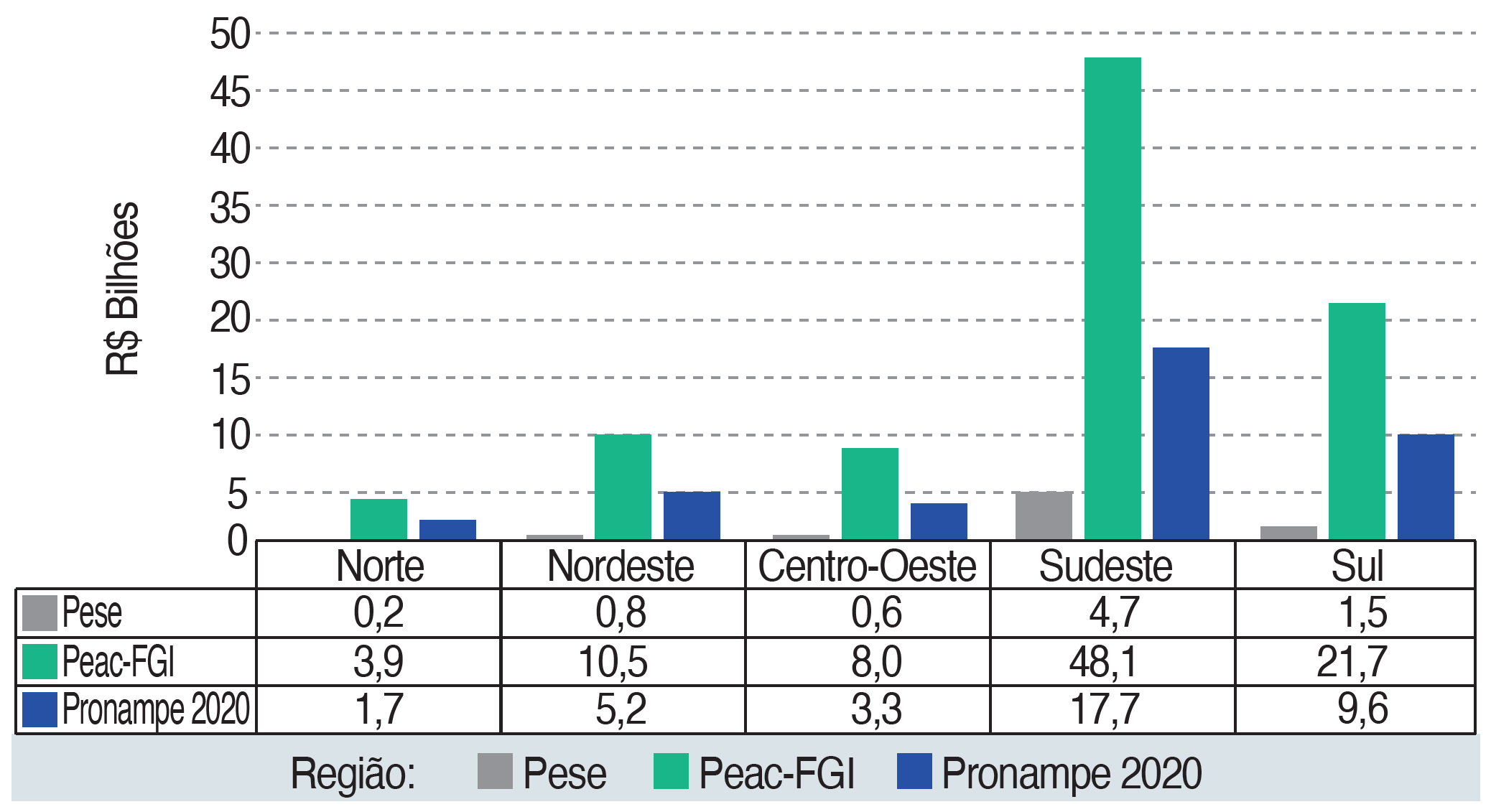

Da análise do volume de crédito gerado pelos programas, verificou-se que o Peac-FGI e o Pronampe 20213 possuem maior alavancagem4. Em outras palavras, esses programas necessitam mobilizar proporcionalmente menos recursos públicos do que o Pese e o Pronampe 20205 para gerar um mesmo volume de operações de crédito (Gráfico 1).

Gráfico 1 – Programas de Crédito: Valor das Operações e Alavancagem de Recursos da União

3 Operações realizadas em 2021 (data de atualização 4/8/2021).

4 Resultado da divisão do valor total das operações de crédito pelo montante de recursos da União utilizados.

5 Operações realizadas até 31/12/2020.

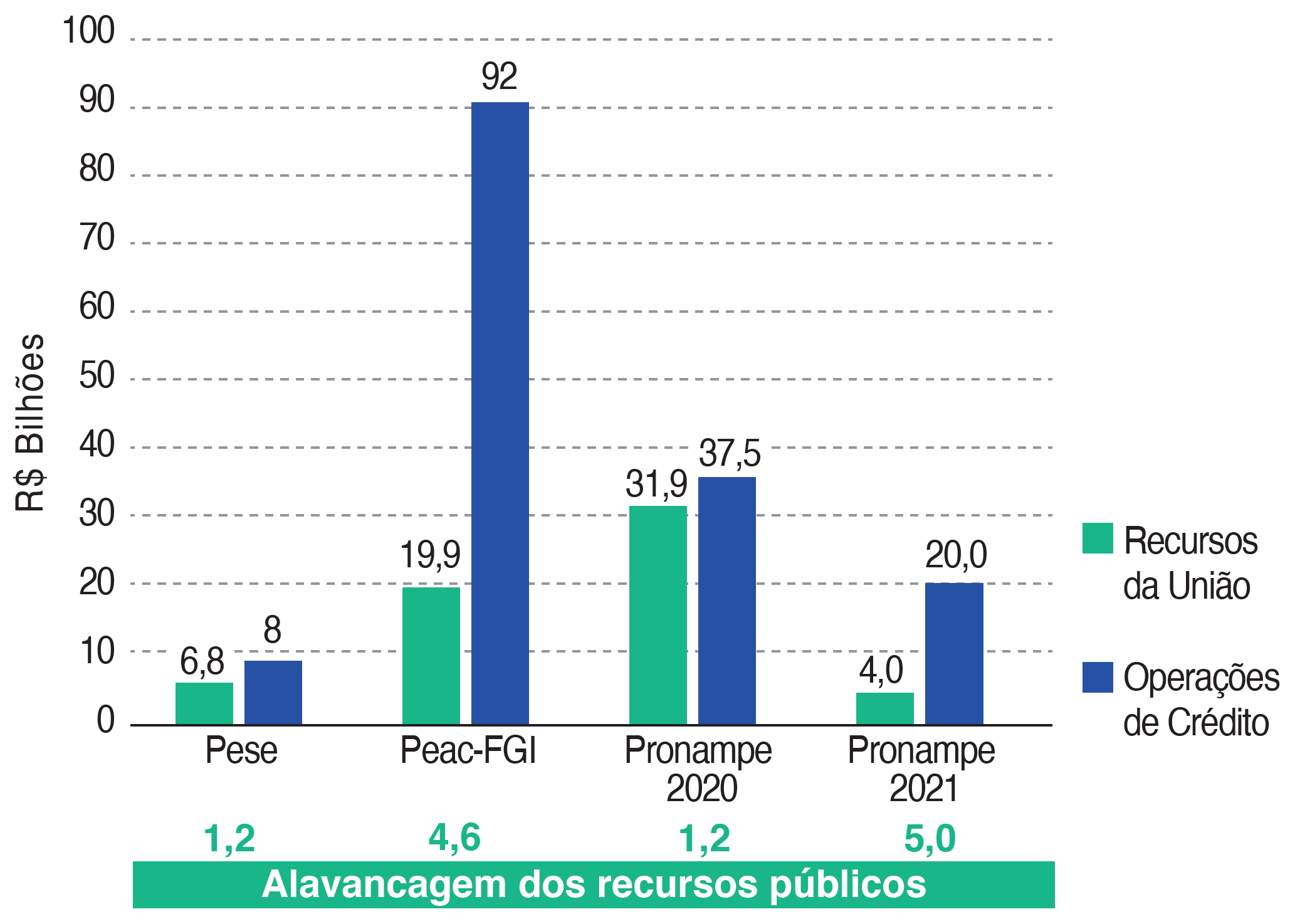

Gráfico 2 – Programas de Crédito Peac-FGI e Pronampe: proporção dos diversos segmentos do público-alvo em relação à quantidade de agentes econômicos atendidos

O Pese, o Peac-FGI e o Pronampe alcançaram, respectivamente, um total aproximado de 132 mil, 114 mil e 468 mil agentes econômicos. Em relação ao porte do público-alvo, os programas Peac-FGI e Pronampe alcançaram majoritariamente as micro e pequenas empresas (Gráfico 2).

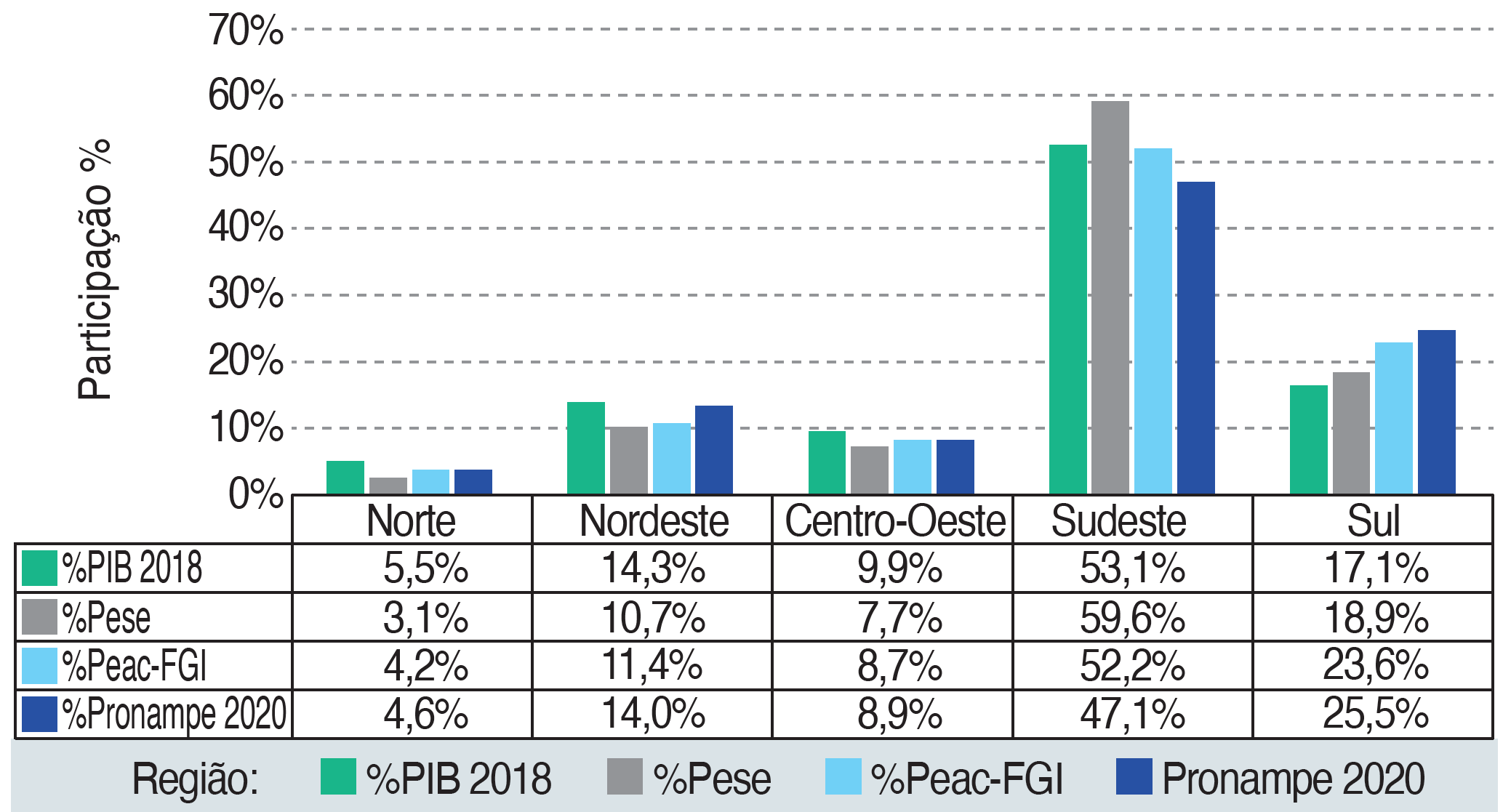

O alcance dos programas também foi avaliado sob a ótica da distribuição geográfica das operações formalizadas. Os programas de crédito foram desenhados para levar crédito indistintamente a todas as regiões do país, sem considerar a demanda de crédito por região ou unidade da federação e qual percentual dessa demanda deveria ser atendido. Os Gráficos 3 e 4 apresentam a distribuição dos recursos dos programas adotando-se uma visão integrada dos valores das operações de crédito firmadas e da proporção destinada a cada uma das macrorregiões do país. A proporção de recursos de cada programa destinada a uma determinação região foi comparada com a sua participação no PIB nacional.

Gráfico 3 – Programas de Crédito: valor das operações de crédito por região

Constatou-se que os programas ofertaram crédito para o público-alvo estabelecido, abrangendo agentes econômicos localizados em todas as regiões do país, em todos os estados e em uma quantidade significativa de municípios.

No entanto, ponderando o valor das operações e a participação de cada região no PIB nacional, verificou-se que as regiões sul e sudeste receberam um percentual de recursos dos programas em valor maior ou similar às suas participações no PIB nacional. Por seu turno, as demais regiões receberam proporcionalmente menos recursos.

Os programas alcançaram todos os estados da Federação e uma quantidade significativa de municípios. Ademais, foi apurado que o Pronampe situa-se na liderança do alcance. De um total de 5.570 municípios que o país possui, o programa formalizou operações de crédito em 5.374 municípios. Na sequência vem o Peac-FGI, com 4.006 municípios, e o Pese, atingindo o total de 2.887 municípios.

Gráfico 4 – Programas de Crédito: participação das regiões no valor das operações e no PIB

Constatou-se que as Regiões Sul e Sudeste receberam, em valores absolutos, os maiores volumes de operações de crédito, para todos os programas. Observou-se, ainda, que a Região Sul recebeu um percentual de recursos maior que sua participação de 17,1% no PIB nacional (18.9% no Pese; 23,6% no Peac-FGI; e 25,5% no Pronampe). No âmbito do Pronampe, as Regiões Norte, Nordeste e Centro-Oeste alcançaram as maiores participações em relação ao valor total das operações de crédito formalizadas (4,6%, 14,0% e 8,9%, respectivamente).

Os programas alcançaram todos os estados da federação e uma quantidade significativa de municípios. De um total de 5.570 municípios que o país possui, o Pronampe formalizou operações de crédito em 5.374 municípios. Na sequência vem o Peac-FGI, com 4.006 municípios, e o Pese, atingindo o total de 2.887 municípios.

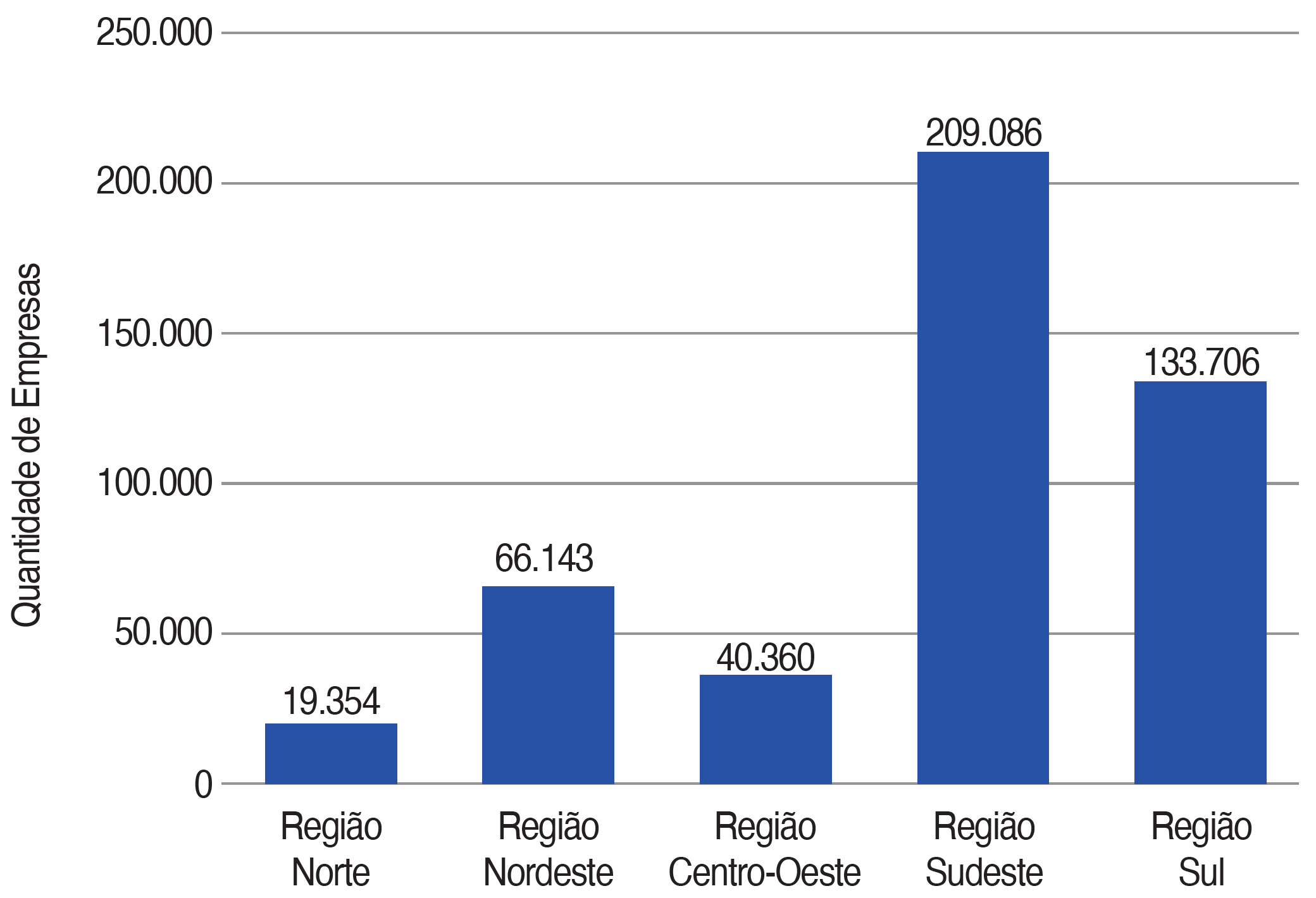

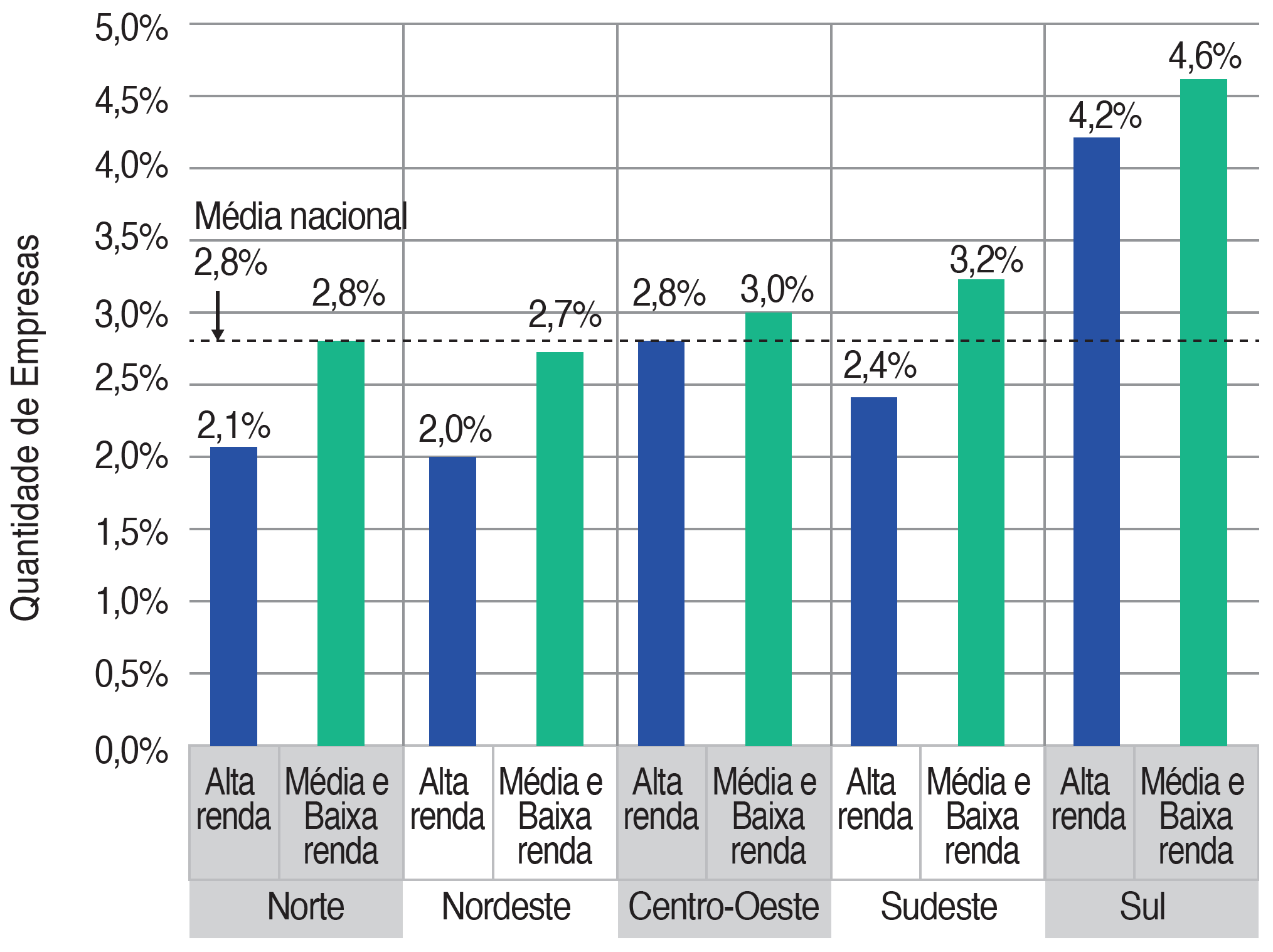

Diante do contexto nacional de desigualdades regionais, avaliou-se o quantitativo de empresas atendidas pelo Pronampe nos diversos municípios brasileiros, considerando a tipologia sub-regional adotada pela Política Nacional de Desenvolvimento Regional (PNDR), de que trata o Decreto 9.810/2019. Para cada uma das tipologias de alta, média e baixa renda, calculou-se o percentual de empresas atendidas pelo programa em relação ao total de micro e pequenas empresas ativas constantes do cadastro da Receita Federal do Brasil.

Observou-se, em termos absolutos, um maior número de empresas atendidas nas Regiões Sul e Sudeste, de um total de aproximadamente 468 mil agentes econômicos atendidos pelo Pronampe em 2020 (Gráfico 5). Ademais, identificou-se que a Região Sul despontou com um padrão acima da média nacional de 2,8%, no tocante à proporção de empresas atendidas pelo programa em relação ao total de micro e pequenas empresas ativas na região (Gráfico 6).

O Pronampe alcançou agentes econômicos localizados em todas as macrorregiões do país e em sub-regiões de alta, média e baixa renda. Da análise individual de cada macrorregião, observou-se que os municípios enquadrados nas tipologias sub-regionais de média e baixa renda, que são elencadas como prioritárias pela PNDR, foram os que tiveram a maior proporção de empresas atendidas. O alcance nas sub-regiões de baixa e média renda foi de 2,8% no Norte; 2,7% no Nordeste; 3,0% no Centro-Oeste; 3,2% do Sudeste; e 4,6% na Região Sul (Gráfico 6).

Gráfico 5 – Pronampe 2020: total de empresas atendidas

Gráfico 6 – Pronampe 2020: proporção de empresas atendidas em relação ao total de micro e pequenas empresas ativas, por tipologia sub-regional da PNDR

Apesar da ampla abrangência do Pronampe no território nacional, as instituições financeiras não formalizaram operação de crédito em 2020 com profissionais liberais, que faziam parte do público-alvo do programa.

Um ponto importante a destacar acerca do Pronampe, e que também se aplica ao Peac-FGI, uma vez que esses programas de crédito utilizaram basicamente a totalidade dos recursos públicos disponibilizados para a constituição de garantias em 2020, é que não há informações que permitam avaliar qual o público-alvo elegível que não foi atendido por não haver mais recursos disponíveis. Não se sabe também quais foram os critérios de priorização utilizados pelas instituições financeiras.

PRÓXIMOS PASSOS

Em relação aos programas Peac-FGI e Pese, que não estão mais operantes no tocante à formalização de operações de crédito, as conclusões da auditoria servem como aprendizado e subsídios para o desenho de programas semelhantes que eventualmente sejam implementados pelo governo federal.

Relativamente ao Pronampe, que se tornou uma política oficial de crédito, nos termos da Lei 14.161/2021, as atividades de gestão de riscos e controles para o referido programa devem ser devidamente estruturadas, para que os responsáveis pela tomada de decisão tenham acesso tempestivo a informações suficientes quanto aos riscos aos quais o programa está exposto; aumente-se a probabilidade de alcance dos objetivos do programa, reduzindo os riscos a níveis aceitáveis; e para que a conformidade do programa com as leis e os regulamentos aplicáveis seja assegurada.

Cabe ainda o aperfeiçoamento do programa no que se refere à estruturação de mecanismos de monitoramento e avaliação, inclusive por meio da definição prévia de indicadores e metas a serem alcançadas.

Diante das oportunidades de aprimoramento no Pronampe, foram expedidas recomendações à Secretaria Especial de Produtividade, Emprego e Competitividade do Ministério da Economia (Sepec/ME).

Ademais, determinou-se à referida secretaria que avaliasse os indícios de descumprimento ao art. 2º, §3º, da Lei 13.999/2020, apurados com base em cruzamento de dados das operações de crédito firmadas no âmbito do Pronampe e dos registros do Cadastro Geral de Empregados e Desempregados (Caged) das empresas tomadoras de crédito.