Conformidade Financeira e Orçamentária

Lei de Responsabilidade Fiscal (LRF) – Parte II

Requisitos para instituição de benefícios tributários

O artigo 150, § 6º, da Constituição exige que os benefícios tributários sejam concedidos por lei específica que regule exclusivamente a matéria ou o respectivo tributo. O artigo 113 do Ato das Disposições Constitucionais Transitórias (ADCT) determina a proposição legislativa que crie ou altere renúncia de receita ser acompanhada da estimativa do seu impacto orçamentário e financeiro. Na mesma linha, o artigo 14 da Lei de Responsabilidade Fiscal (LRF) estabelece que a concessão ou a ampliação do benefício tributário sejam acompanhadas de estimativa do impacto orçamentário-financeiro no exercício em que deva iniciar sua vigência e nos dois seguintes, em atenção ao disposto na Lei de Diretrizes Orçamentárias (LDO) e a uma das seguintes condições: demonstração de que a renúncia foi considerada na estimativa de receita orçamentária e de que não afetará as metas fiscais previstas na LDO ou, alternativamente, estar acompanhada de medidas de compensação por meio do aumento de receita.

Além disso, a LDO de 2022 dispôs sobre requisitos a ser observados nas proposições legislativas que concedam ou ampliem renúncias de receitas, tais como: demonstração da memória de cálculo dos impactos e correspondente compensação; avaliação do Ministério da Economia quanto ao mérito e aos objetivos pretendidos; vigência máxima ou prorrogação do benefício por até cinco anos.

O Tribunal procedeu ao exame das desonerações tributárias instituídas em 2022 e detectou que houve descumprimento dos requisitos aplicáveis em alguns normativos, conforme demonstrado na tabela 10 a seguir.

Tabela 10: Atendimento aos requisitos para instituição das renúncias de receitas tributárias em 2022

Fonte: RFB. Elaboração própria.

Mesmo após os diversos alertas e recomendações feitos em exercícios anteriores, constatou-se a inobservância às normas prescritas no ADCT, na LRF e na LDO, sobre as medidas relacionadas à concessão de renúncias tributárias em 2022.

Ações para recuperação de créditos

Um dos aspectos importantes da gestão fiscal da receita, evidenciado na Prestação de Contas do Presidente da República, é o conjunto de ações voltadas à recuperação de créditos nas instâncias administrativa e judicial, em observância ao artigo 58 da LRF.

Ao final de 2022, o montante de créditos ainda não recuperados pela União alcançou R$ 4,5 trilhões, compreendendo: R$ 234 bilhões em créditos parcelados não inscritos em dívida ativa; R$ 2,3 trilhões em créditos inscritos em dívida ativa; R$ 2,0 trilhões de créditos com exigibilidade suspensa. O total de créditos a recuperar equivale a 45% do PIB de 2022.

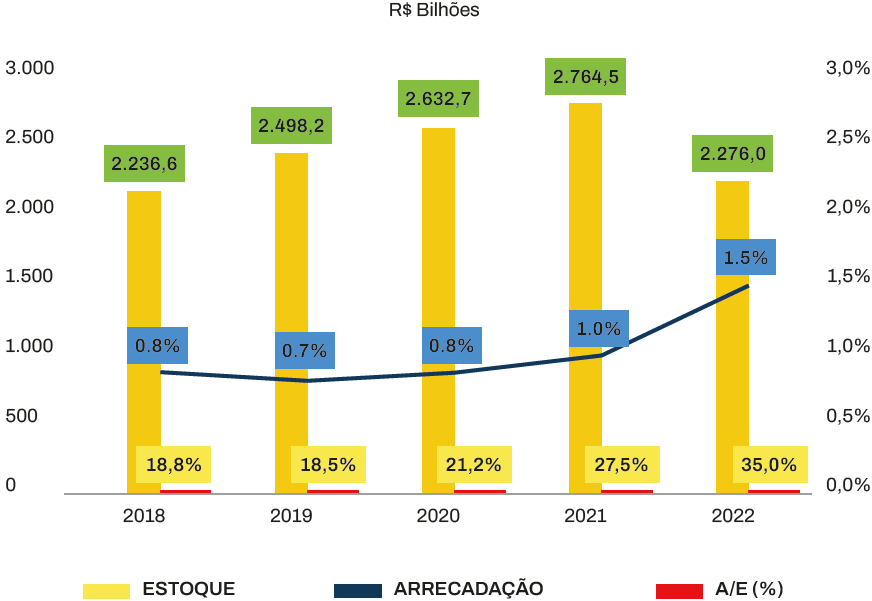

O estoque de créditos inscritos na dívida ativa, parcela mais relevante dos créditos a recuperar, teve diminuição de 17,7% em 2022, ao passo que a arrecadação atingiu R$ 35 bilhões, valor equivalente a 1,5% do estoque, o que evidencia a reduzida capacidade de recuperação. Não obstante, a melhoria do desempenho da arrecadação decorre, em grande medida, do instituto da transação tributária de que trata a Lei 13.988/2020 (cf. gráfico 14 abaixo).

Gráfico 14: Evolução do estoque e da arrecadação da dívida ativa da União de 2018 a 2022

A reduzida capacidade de realização dos créditos inscritos em dívida ativa decorre de causas estruturais, como a natureza do crédito e as restrições legais para cobrança.