Conformidade financeira e orçamentária

Lei de Responsabilidade Fiscal (LRF) – Parte II

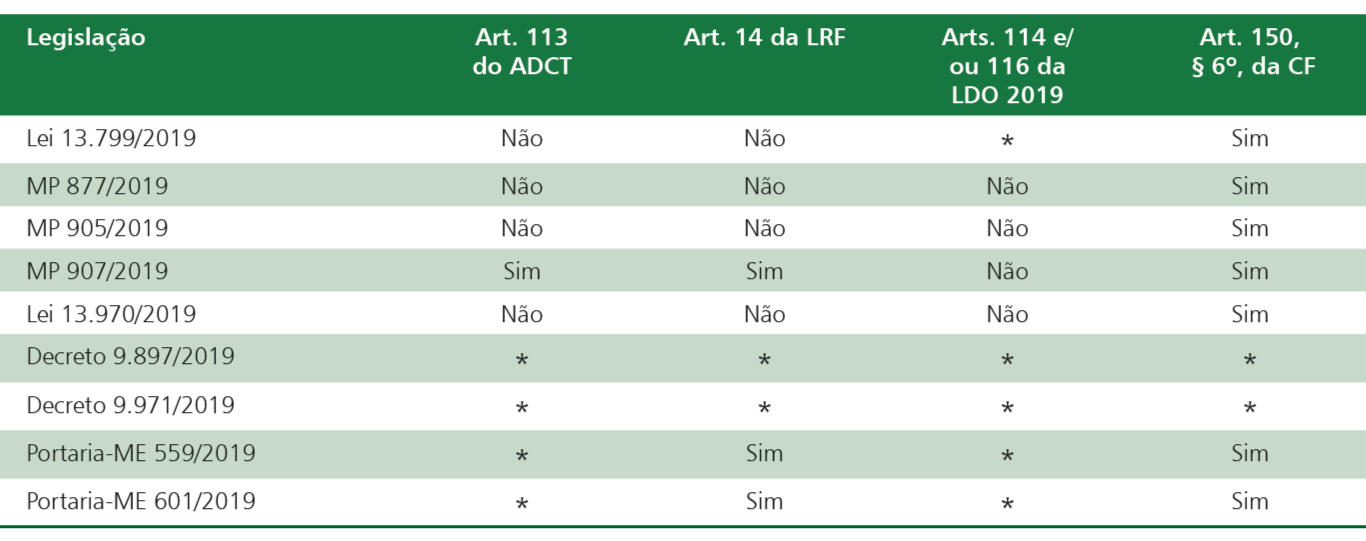

Requisitos para instituição de benefícios tributários

O art. 150, § 6º, da Constituição exige que os benefícios tributários sejam concedidos por lei específica que regule exclusivamente a matéria ou o respectivo tributo. O art. 113 do Ato das Disposições Constitucionais Transitórias (ADCT) determina que a proposição legislativa que crie ou altere renúncia de receita deverá ser acompanhada da estimativa do seu impacto orçamentário e financeiro. Na mesma linha, o art. 14 da LRF estabelece que a concessão ou ampliação do benefício tributário seja acompanhada de estimativa do impacto orçamentário-financeiro no exercício em que deva iniciar sua vigência e nos dois seguintes e atenda ao disposto na Lei de Diretrizes Orçamentárias (LDO) e a uma das seguintes condições: demonstração de que a renúncia foi considerada na estimativa de receita orçamentária e não afetará as metas fiscais previstas na LDO ou, alternativamente, esteja acompanhada de medidas de compensação por meio do aumento de receita.

Além disso, a LDO 2019 dispôs sobre requisitos a serem observados no âmbito das proposições legislativas que concedam ou ampliam renúncias de receitas, como: demonstração da memória de cálculo dos impactos e correspondente compensação; consignação de objetivos, metas e indicadores relativos à política pública fomentada; justificação para a aprovação do benefício; vigência máxima ou prorrogação do benefício por até cinco anos; redução do montante do benefício prorrogado em, pelo menos, 10% ao ano; indicação do órgão responsável pela supervisão, pelo acompanhamento e pela avaliação (arts. 114 e 116).

O Tribunal avaliou a conformidade da instituição de benefícios tributários em 2019 à luz dos dispositivos mencionados e encontrou irregularidades, conforme demonstrado no quadro a seguir.

Quadro 1 – Atendimento aos requisitos para instituição de renúncias de receitas tributárias em 2019

Apesar dos alertas feitos em exercícios anteriores, constatou-se a inobservância das normas prescritas no ADCT, na LRF e na LDO em cinco medidas relacionadas à concessão de renúncias tributárias. Considerando o descumprimento reiterado desses dispositivos, o Tribunal registrou a reincidência da irregularidade no Parecer Prévio sobre as Contas do Presidente da República de 2019 e emitiu alerta e recomendação ao Poder Executivo, com o propósito de impedir a reiteração das práticas indevidas.

Plano de revisão de benefícios tributários

A LDO 2019 determinou que o Presidente da República encaminhasse ao Congresso Nacional um plano de revisão de despesas e receitas, inclusive de benefícios de natureza financeira, tributária ou creditícia. O envio desse plano ocorreu em 19/12/2019, contendo as medidas adotadas em 2019, em tramitação no Congresso e ainda em análise pelo Poder Executivo.

As medidas ainda em análise pelo Poder Executivo têm o potencial de reduzir em até R$ 55 bilhões os benefícios tributários. Soma-se a esse montante o impacto projetado de R$ 81,4 bilhões, decorrente de uma futura reforma tributária em relação aos benefícios associados ao Programa de Integração Social (PIS) e à Contribuição para o Financiamento da Seguridade Social (Cofins). Os cálculos foram elaborados pela Secretaria da Receita.

Nesse sentido, o Tribunal considerou cumprida a exigência contida na LDO 2019, inclusive quanto à perspectiva de redução do montante total dos benefícios tributários no prazo de dez anos, de modo a não ultrapassar a proporção de 2% do Produto Interno Bruto (PIB).

Ações para recuperação de créditos

Um aspecto importante da gestão fiscal da receita evidenciado na Prestação de Contas do Presidente da República (PCPR) é o conjunto de ações voltadas à recuperação de créditos nas instâncias administrativa e judicial, em observância ao art. 58 da LRF.

Ao final de 2019, o montante de créditos ainda não recuperados pela União alcançou R$ 4,2 trilhões, compreendendo: R$ 214,1 bilhões em créditos parcelados não inscritos em dívida ativa; R$ 2,5 trilhões em créditos inscritos em dívida ativa; e R$ 1,5 trilhão de créditos com exigibilidade suspensa. O total de créditos a recuperar equivale a 58,1% do PIB e representa um crescimento de 12% em relação ao exercício anterior.

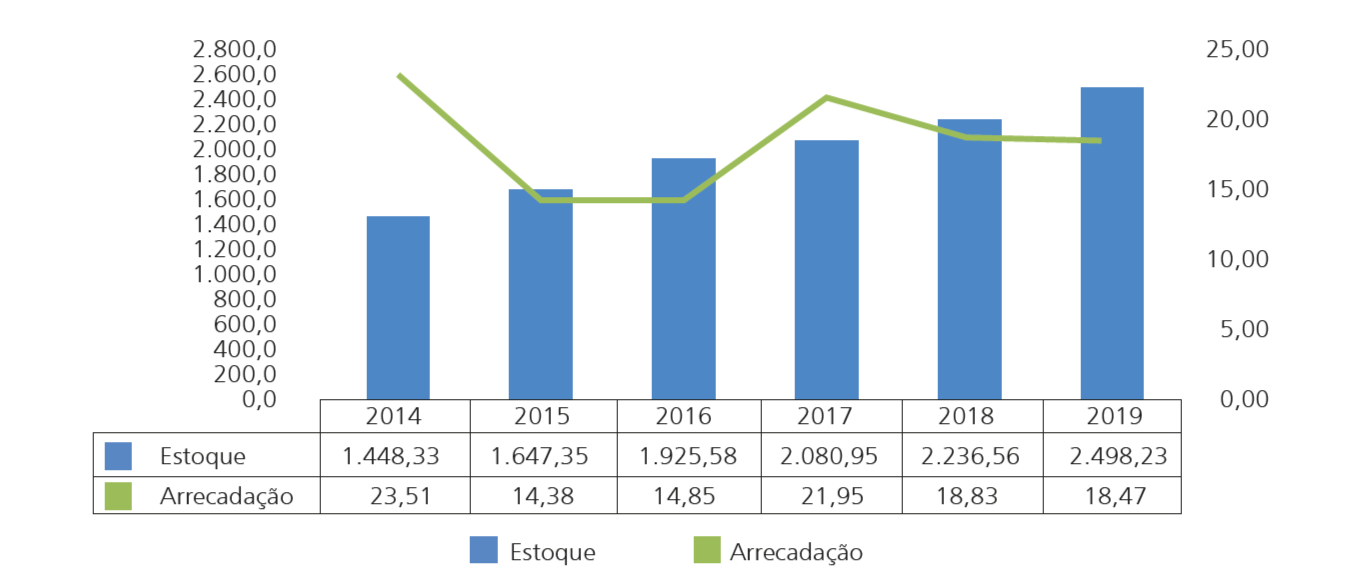

O estoque de créditos inscritos na dívida ativa (parcela mais relevante dos créditos a recuperar) teve crescimento de 11,7% em 2019, ao passo que a arrecadação atingiu R$ 18,5 bilhões, equivalente a 0,74% do estoque, o que evidencia uma reduzida capacidade de recuperação. Sob o aspecto fiscal, essa arrecadação teve baixa representatividade (1,13%) no montante das receitas primárias totais de 2019.

Ao longo dos últimos exercícios, tem-se verificado um aumento do estoque e uma oscilação da arrecadação da dívida ativa, conforme demonstrado no gráfico seguinte.

Gráfico 1 – Evolução do estoque e da arrecadação da dívida ativa da União – 2014 a 2019 (R$ bilhões)

A reduzida capacidade de realização dos créditos inscritos em dívida ativa decorre de causas estruturais, como a natureza do crédito e as restrições legais para cobrança. Além disso, a edição de sucessivos parcelamentos especiais nos últimos anos tem levado os contribuintes a postergarem a quitação dos débitos tributários.

Por fim, em relação aos créditos da dívida ativa das autarquias e fundações públicas federais, sob gestão da Procuradoria-Geral Federal (PGF), constatou-se a insuficiência das informações apresentadas na PCPR do exercício de 2019. Assim, recomendou-se ao Poder Executivo que apresente informações completas e detalhadas referentes ao saldo e à arrecadação da dívida ativa dos créditos de titularidade de cada autarquia e fundação pública federal, de modo a permitir a avaliação anual acerca da efetividade das ações de recuperação de créditos, em consonância com a LRF.